Nel seguente tema si dà conto degli interventi normativi che disciplinano le caratteristiche fondamentali della tassazione in Italia delle persone fisiche, escluse quelle che esercitano attività di arte e professioni.

Con riferimento alla tassazione dei redditi d'impresa e da lavoro autonomo, si rinvia allo specifico tema concernente la tassazione del settore produttivo.

Nel corso della XIX legislatura sono stati adottati dal legislatore numerosi interventi normativi in materia di tassazione delle persone fisiche. In particolare sono stati ridisegnati i lineamenti fondamentali dell'Imposta sul reddito delle persone fisiche (IRPEF), sia attraverso interventi sulle aliquote e sugli scaglioni, sia mediante la riorganizzazione e l'armonizzazione delle detrazioni per redditi da lavoro dipendente e assimilati, da lavoro autonomo e da pensione.

L'IRPEF, disciplinata dal testo unico delle imposte sui redditi (TUIR - D.P.R. n. 917 del 1986), si applica sui redditi che rientrano in alcune categorie individuate dalla legge (redditi fondiari, redditi di capitale, redditi di lavoro dipendente, redditi di lavoro autonomo, redditi di impresa, redditi diversi) ed è una imposta progressiva in quanto colpisce il reddito, con aliquote che dipendono dagli scaglioni di reddito stesso.

L'imponibile e l'imposta da versare sono determinati, rispettivamente, al netto degli oneri deducibili e delle detrazioni per oneri.

Il decreto legislativo n. 216 del 2023, in attuazione della legge n. 111 del 2023 "Delega al Governo per la riforma fiscale", ha realizzato una revisione del sistema di imposizione del reddito delle persone fisiche e la graduale riduzione della relativa imposta. In particolare, l'articolo 1 del decreto indica le nuove aliquote per scaglioni di reddito da impiegare, per l'anno 2024, per il calcolo dell'imposta lorda sul reddito delle persone fisiche, in luogo delle aliquote previste dall'articolo 11, comma 1, del testo unico delle imposte sui redditi (TUIR - D.P.R. n. 917 del 1986). L'articolo 1, comma 2, della legge n. 207 del 2024 (legge di bilancio 2025), modificando l'articolo 11, comma 1, del TUIR, ha reso strutturale la suddetta riduzione da quattro a tre aliquote IRPEF, inizialmente prevista per il solo anno 2024. Successivamente la legge di bilancio 2026 (legge n.199 del 2025) è intervenuta per ridurre di due punti la seconda aliquota IRPEF. A seguito delle modifiche sopra ricordate l'attuale assetto delle aliquote IRPEF è il seguente:

All'interno della più vasta riforma dell'Irpef è stata altresì prevista la misura che istituisce l'assegno unico e universale per i figli a carico.

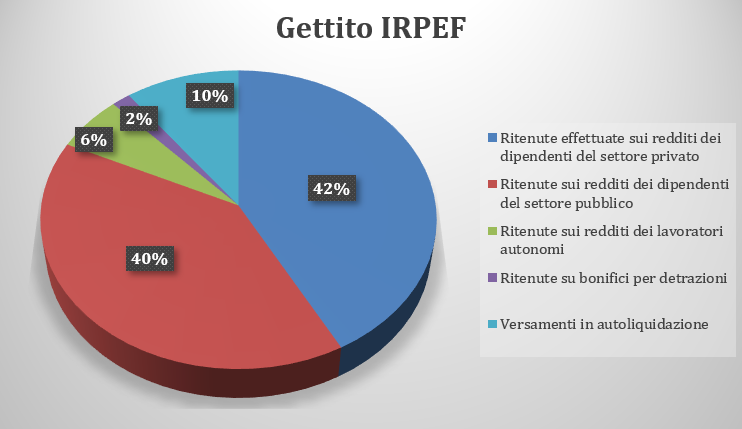

Dal Bollettino delle entrate tributarie del MEF-Dipartimento delle finanze risulta che il gettito IRPEF nel periodo gennaio-dicembre 2024 si è attestato a 235.564 milioni di euro (+14.179 milioni di euro, pari a +6,4 per cento rispetto al medesimo periodo del 2023). Tale gettito riflette l'andamento delle seguenti componenti:

Sempre con riferimento al gettito IRPEF, il Bollettino delle entrate tributarie del MEF-Dipartimento delle finanze del mese di novembre 2025 evidenzia che per il periodo gennaio-novembre 2025 il gettito si è attestato a 206.052 milioni di euro (-4.625 milioni di euro, pari a-2,2% rispetto allo stesso periodo dell'anno precedente). Esso riflette l'andamento delle seguenti componenti:

Per comprendere le dimensioni reali del gettito della tassazione del reddito delle persone fisiche in Italia, si ricorda in sintesi che la Banca d'Italia nella sua Relazione annuale 2024 (31 maggio 2025, pag. 136) ha segnalato che nel 2024, la pressione fiscale è passata al 42,6 per cento rispetto al 41,4 per cento del PIL del 2023.

Vengono inoltre riportati i dati concernenti la pressione fiscale negli anni 2022 (41,7 per cento del PIL), 2021 (42,3 per cento del PIL), 2020 (42,7 per cento del PIL) e 2019 (42,3 per cento del PIL).

La disciplina dell'imposta sul reddito delle persone fisiche (IRPEF) è contenuta nel decreto del Presidente della Repubblica n. 917 del 1986 (TUIR).

Essa si applica sui redditi che rientrano in alcune categorie individuate dalla legge ed è una imposta progressiva in quanto colpisce il reddito, con aliquote che dipendono dagli scaglioni di reddito stesso. L'imponibile e l'imposta da versare sono determinati, rispettivamente, al netto degli oneri deducibili e delle detrazioni per oneri.

Presupposti

Presupposto dell'IRPEF è il possesso di redditi in denaro o in natura rientranti delle seguenti categorie:

Soggetti passivi dell'imposta sono le persone fisiche, residenti e non residenti nel territorio dello Stato. Come anticipato, negli ultimi anni sono stati realizzati significativi interventi al regime che disciplina la tassazione dei redditi delle persone fisiche nel nostro Paese. Innanzitutto, con riferimento all'individuazione dei soggetti passivi dell'imposta, il decreto legislativo n. 209 del 2023, di attuazione della legge di delega fiscale (si veda il relativo tema), revisiona la normativa in materia di residenza fiscale delle persone fisiche di cui all'articolo 2 del TUIR. Nello specifico si considerano, ai fini IRPEF, residenti in Italia le persone fisiche che, per la maggior parte del periodo d'imposta, considerando anche le frazioni di giorno, soddisfano una delle seguenti condizioni:

Base imponibile e periodo d'imposta

La base imponibile cui è applicata l'imposta è costituita dal reddito complessivo del soggetto:

Non concorrono alla formazione della base imponibile:

Il periodo d'imposta coincide con l'anno solare; a ciascun anno solare corrisponde una obbligazione tributaria autonoma. L'imputazione dei redditi al periodo di imposta è regolata dalle norme relative alla categoria nella quale rientrano.

Aliquote e scaglioni

Con riferimento alle aliquote, il decreto legislativo 216 del 2023 ha realizzato, limitatamente all'anno 2024, la revisione del sistema di imposizione del reddito delle persone fisiche e la graduale riduzione della relativa imposta (IRPEF). Successivamente, tale revisione è stata resa strutturale con l'articolo 1, comma 2, della legge n. 207 del 2024 (legge di bilancio 2025). Successivamente la legge di bilancio 2026 (legge n. 199 del 2025) ha previsto un'ulteriore riduzione della seconda aliquota che, dal 1° gennaio 2026, è passata dal 35 al 33 per cento.

A seguito di tali modifiche, l'articolo 11, comma 1, del TUIR prevede che, nella determinazione dell'imposta sul reddito sulle persone fisiche, l'imposta lorda è calcolata applicando al reddito complessivo, al netto degli oneri deducibili indicati nell'articolo 10, le seguenti aliquote per scaglioni di reddito:

In precedenza, la legge di bilancio 2022 aveva ridisegnato i lineamenti fondamentali dell'Irpef mediante interventi di modifica delle aliquote e degli scaglioni applicabili ai contribuenti (in particolare era stata soppressa l'aliquota del 41%, la seconda aliquota era stata ridotta dal 27 al 25 per cento, la terza abbassata dal 38 al 35 per cento ricomprendendovi i redditi fino a 50 mila euro, mentre i redditi al di sopra dei 50 mila euro erano tassati al 43 per cento). Venivano, inoltre, riorganizzate e armonizzate le detrazioni per redditi da lavoro dipendente e assimilati, da lavoro autonomo e da pensione (articolo 1, commi 2-4).

Il calcolo dell'acconto IRPEF per l'anno 2025

L'articolo 1, comma 1, del decreto-legge n.55 del 2025 ha circoscritto al solo periodo d'imposta 2024 l'ambito di applicazione dell' articolo 1, comma 4, del decreto legislativo n. 216 del 2023, prevedendo, conseguentemente, che la determinazione degli acconti dovuti ai fini IRPEF e relative addizionali per il periodo d'imposta 2025 sia effettuata assumendo, quale imposta del periodo precedente, quella ottenuta applicando le nuove aliquote e detrazioni per lavoro dipendente, introdotte dai primi due commi del medesimo decreto per il solo anno 2024 e, successivamente, rese strutturali dall'articolo 1, comma 2, della legge di bilancio 2025.

No tax area

È prevista una no tax area, derivante dall'applicazione delle diverse detrazioni per lavoro dipendente o pensione o da lavoro autonomo, che sono decrescenti al crescere del reddito.

A tale proposito, l'articolo 13 del TUIR riconosce ai titolari di reddito di lavoro dipendente e di taluni redditi ad esso assimilati le seguenti detrazioni:

Ai pensionati sono riconosciute le seguenti detrazioni:

Per i redditi superiori a 25.000 euro ed inferiori a 29.000 euro si prevede un aumento della detrazione pari a 50 euro

Infine, ai titolari di taluni redditi assimilati al reddito di lavoro dipendente, nonché di alcuni redditi di impresa e diversi, e ai lavoratori autonomi sono riconosciute le seguenti detrazioni:

Pertanto, la no tax area varia a seconda delle diverse categorie di contribuenti: è pari a circa 8.500 euro per i lavoratori dipendenti e i pensionati e a 5.500 euro per i lavoratori autonomi. L'azzeramento dell'IRPEF porta con sé quello delle relative addizionali regionale e comunale. Ne consegue che nel nostro ordinamento, sebbene non sia espressamente disciplinata una no tax area, lavoratori dipendenti, pensionati e lavoratori autonomi, attraverso uno specifico meccanismo funzionante per detrazioni, sono esentati dal pagamento dell'IRPEF, qualora rientrino entro le predette soglie reddituali.

L'addizionale regionale all'IRPEF è stata istituita dal decreto legislativo n. 446 del 1997 (articolo 50).

L'addizionale regionale è dovuta dai soggetti passivi IRPEF ed è determinata applicando l'aliquota, fissata dalla regione in cui il contribuente ha la residenza, al reddito complessivo determinato ai fini dell'imposta sul reddito delle persone fisiche, al netto degli oneri deducibili riconosciuti ai fini di tale imposta. L'addizionale regionale è dovuta se per lo stesso anno anche l'IRPEF risulta dovuta, al netto delle detrazioni per essa riconosciute e del credito di imposta per gli utili distribuiti da società ed enti e per i redditi prodotti all'estero. L'imposta non è deducibile da alcuna imposta, tassa o contributo.

Ciascuna regione a statuto ordinario può, con proprio provvedimento, da pubblicare nella Gazzetta Ufficiale non oltre il 31 dicembre dell'anno precedente a quello cui l'addizionale si riferisce aumentare o diminuire l'aliquota dell'addizionale regionale all'IRPEF di base. Tale maggiorazione non può essere superiore a 2,1 punti percentuali.

Le Regioni a statuto speciale e le province autonome di Trento e Bolzano possono tuttavia maggiorare l'aliquota base sino ad un massimo di 0,5 punti percentuali, se abbiano ridotto l'aliquota IRAP.

Sono esentati dal prelievo dell'addizionale regionale:

A questo link si possono ricercare le aliquote applicabili nelle regioni italiane e nelle province autonome, per anno d'imposta.

Il decreto-legge n. 198 del 2022 ha disposto il differimento al 31 marzo 2023 del termine previsto per la pubblicazione del provvedimento contenente l'eventuale maggiorazione dell'aliquota dell'addizionale regionale all'IRPEF per l'anno di imposta 2023 e al 13 maggio 2023 il termine per la trasmissione dei dati rilevanti per la determinazione dell'addizionale regionale medesima ai fini della pubblicazione sul sito internet del Ministero dell'economia e delle finanze - Dipartimento delle finanze.

L'articolo 3 del decreto legislativo n. 216 del 2023 ha previsto il differimento al 15 aprile 2024 del termine ai fini della modifica degli scaglioni e delle aliquote applicabili per l'anno di imposta 2024. E' stato, altresì, differito al 15 maggio 2024 il termine (previsto dalla legislazione vigente al 31 gennaio dell'anno a cui l'addizionale si riferisce) di cui all'articolo 50, comma 3, quarto periodo, del citato decreto legislativo n. 446 del 1997, entro cui le regioni e le province autonome di Trento e di Bolzano, provvedono alla trasmissione dei dati rilevanti per la determinazione dell'addizionale regionale all'IRPEF prevista ai fini della pubblicazione sul sito informatico di cui all'articolo 1, comma 3, del decreto legislativo n. 360 del 1998.

Da ultimo, la legge di bilancio 2025 (articolo 1, commi 726-729), al fine di garantire la coerenza della disciplina dell'addizionale regionale all'IRPEF con la nuova articolazione degli scaglioni, già prevista per l'anno 2024 e resa strutturale a decorrere dal 2025 dalla medesima legge di bilancio, ha differito al 15 aprile 2025 il termine (previsto dalla legislazione vigente al 31 dicembre dell'anno precedente a quello in cui l'addizionale si riferisce) di cui all'articolo 50, comma 3, secondo periodo, del decreto legislativo n. 446 del 1997 per modificare gli scaglioni e le aliquote applicabili per l'anno di imposta 2025 e al 15 maggio 2025 il termine entro cui le regioni e le province autonome di Trento e di Bolzano provvedono alla trasmissione dei dati rilevanti per la determinazione dell'addizionale regionale all'IRPEF prevista ai fini della pubblicazione sul sito informatico del Dipartimento delle finanze del MEF. E' stato, altresì, disposto che, nelle more del riordino della fiscalità degli enti territoriali, le regioni e le province autonome di Trento e di Bolzano possono determinare, per i soli anni di imposta 2025, 2026, 2027 e - a seguito di quanto previsto dalla legge di bilancio 2026 (art. 1, comma 649)- 2028 aliquote differenziate dell'addizionale regionale all'IRPEF sulla base degli scaglioni di reddito previsti dall'articolo 11, comma 1, del TUIR vigenti fino al 1° gennaio 2025. Per il solo anno di imposta 2025, il termine per approvare gli scaglioni di reddito e le aliquote di cui al primo periodo è fissato al 15 aprile 2025.

Qualora le regioni e le province autonome di Trento e di Bolzano non approvino entro i termini stabiliti la legge modificativa degli scaglioni e delle aliquote, per gli anni di imposta 2025, 2026, 2027 e -anche in tal caso a seguito di quanto previsto dalla legge di bilancio 2026 (art. 1, comma 649)- 2028 l'addizionale regionale all'imposta sul reddito delle persone fisiche si applica sulla base degli scaglioni di reddito e delle aliquote già vigenti in ciascun ente nell'anno precedente a quello di riferimento.

L'addizionale comunale all'IRPEF viene istituita dai comuni ai sensi dell'articolo 1 del decreto legislativo n. 360 del 1998, che ne stabilisce l'aliquota in misura non superiore allo 0,8 per cento, salvo le deroghe espressamente previste dalla legge (ad esempio, Roma Capitale, a decorrere dall'anno 2011, può stabilire un'aliquota fino allo 0,9 per cento).

L'addizionale è dovuta al comune nel quale il contribuente, al 1° gennaio dell'anno di riferimento del pagamento dell'addizionale medesima, ha il domicilio fiscale.

L'imposta è calcolata applicando al reddito complessivo determinato ai fini IRPEF, al netto degli oneri deducibili, l'aliquota stabilita dal comune ed è dovuta solo nel caso in cui, per lo stesso anno, risulta dovuta l'IRPEF stessa, al netto delle detrazioni per essa riconosciute e del credito d'imposta per i redditi prodotti all'estero.

A questo link si possono ricercare le aliquote applicabili nei comuni italiani per anno d'imposta.

Le misure dirette introdotte nel corso della XIX legislatura

Parallelamente a quanto disposto per l'addizionale regionale all'IRPEF, il decreto legislativo 216 del 2023, al fine di garantire la coerenza degli scaglioni dell'addizionale comunale all'IRPEF con i nuovi scaglioni dell'IRPEF, stabiliti sempre per il 2024, ha disposto che i comuni per l'anno 2024, entro il termine di approvazione del bilancio di previsione, modifichino, con propria delibera, gli scaglioni e le aliquote dell'addizionale comunale al fine di conformarsi alla nuova articolazione prevista per l'IRPEF.

Per quanto concerne l'addizionale comunale all'IRPEF, sempre la legge di bilancio 2025 (articolo 1, commi 750-752) ha previsto, al fine di garantire la coerenza della disciplina dell'addizionale comunale all'IRPEF con la nuova articolazione degli scaglioni di reddito dell'IRPEF, che i comuni per l'anno 2025 modifichino, con propria delibera, entro il 15 aprile 2025, gli scaglioni e le aliquote dell'addizionale comunale.

Peraltro, nelle more del riordino della fiscalità degli enti territoriali, anche i comuni possono determinare, per i soli anni di imposta 2025, 2026 e 2027, aliquote differenziate dell'addizionale all'IRPEF sulla base degli scaglioni di reddito previsti dall'articolo 11, comma 1, del TUIR, vigenti fino al 1° gennaio 2025. Per il solo anno di imposta 2025, il termine per approvare gli scaglioni di reddito e le aliquote di cui al primo periodo è fissato al 15 aprile 2025. La legge di bilancio per il 2026 (legge n. 199 del 2026, art. 1, comma 650) ha prorogato fino al 2028 la suddetta possibilità di determinare aliquote differenziate per l'addizionale comunale all'imposta sul reddito delle persone fisiche.

La legge di bilancio 2026 (legge n. 199 del 2026, art. 1, comma 650) prevede che anche nell'anno di imposta 2026 il termine per approvare gli scaglioni di reddito e le aliquote di cui al periodo precedente è fissato al 15 aprile del medesimo anno. Qualora i comuni non adottino la delibera di cui sopra o non la trasmettano entro il termine stabilito ex lege, per gli anni di imposta 2025, 2026, 2027 e 2028 - a seguito di quanto disposto dalla legge di bilancio 2026 - l'addizionale comunale si applica sulla base degli scaglioni di reddito e delle aliquote già vigenti in ciascun ente nell'anno precedente a quello di riferimento.

Il TUIR disciplina specifiche agevolazioni ai fini IRPEF sotto forma di deduzioni (articolo 10) e detrazioni (articolo 15).

La deduzione consiste in una agevolazione che incide sul reddito complessivo, determinando la riduzione della base imponibile su cui viene calcolata l'imposta.

La detrazione, invece, incide sull'imposta lorda risultante dall'applicazione alla base imponibile delle varie aliquote per rispettivi scaglioni di reddito, comportandone, pertanto, una diminuzione.

Diversi interventi hanno riguardato la disciplina generale delle detrazioni fiscali nel corso della XIX legislatura.

In termini strutturali, la legge di bilancio 2025 (articolo 1, comma 10) ha introdotto l'articolo 16-ter del TUIR prevedendo un riordino delle detrazioni.

Nello specifico, fermi restando gli specifici limiti previsti da ciascuna norma agevolativa, per i soggetti con reddito complessivo superiore a 75 mila euro gli oneri e le spese per i quali è prevista una detrazione dall'imposta lorda, sia dal TUIR sia da altre disposizioni normative, considerati complessivamente, sono ammessi in detrazione fino a un ammontare calcolato moltiplicando l'importo base (14 mila euro se il reddito complessivo eccede i 75 mila euro, 8 mila euro se il reddito complessivo eccede i 100 mila euro) in corrispondenza del reddito complessivo del contribuente per i seguenti coefficienti in corrispondenza del numero di figli, compresi i figli nati fuori del matrimonio riconosciuti, adottivi, affidati o affiliati, presenti nel nucleo familiare del contribuente, che si trovano nelle condizioni previste nell'articolo 12, comma 2, del TUIR (ovvero reddito non superiore a 2.840,51 euro, al lordo degli oneri deducibili e, se di età non superiore a ventiquattro anni, reddito complessivo non superiore a 4 mila euro):

Ai fini del calcolo dell'ammontare complessivo degli oneri e delle spese, non vengono considerate:

La legge di bilancio per il 2026 (articolo 1, comma 4), modificando il citato articolo 16-ter del TUIR, al fine di sterilizzare per i redditi superiori ai 200 mila euro i benefici fiscali derivanti dalla riduzione della seconda aliquota d'imposta ha previsto che per i titolari di un reddito complessivo superiore a 200.000 euro l'ammontare della detrazione dall'imposta lorda è diminuito di un importo pari a 440 euro in relazione ai seguenti oneri: gli oneri la cui detraibilità è fissata nella misura del 19 per cento del TUIR o da qualsiasi altra disposizione fiscale (ad eccezione per le spese sanitarie di cui all'articolo 15, comma 1, lettera c) del TUIR); le erogazioni liberali in favore dei partiti politici (articolo 11 del decreto-legge 28 dicembre 2013, n. 149); i premi di assicurazione per rischio eventi calamitosi (articolo 119, comma 4, quinto periodo, del decreto-legge 19 maggio 2020, n. 34).

Con riferimento ai redditi di lavoro dipendente, la legge di bilancio 2025 (articolo 1, comma 2, lettera b) ha reso strutturale l'innalzamento a 1.955 euro della detrazione per i redditi fino a 15 mila euro di cui all'articolo 13, comma 1, lettera a), del TUIR, esclusi i redditi di pensione, e di taluni redditi assimilati a quelli di lavoro dipendente, inizialmente previsto per il solo anno 2024 dall'articolo 1, comma 2, del decreto legislativo n. 216 del 2023.

Conseguentemente alla previsione appena descritta, al fine di sterilizzare l'effetto dell'aumento delle detrazioni per lavoro dipendente previste per i redditi fino a 15 mila euro, la legge di bilancio 2025 ha, altresì, previsto che l'importo da prendere in considerazione per valutare il rispetto del limite previsto dalla disposizione ai fini della spettanza del trattamento integrativo venga diminuita dell'importo di 75 euro, rapportato al periodo di lavoro nell'anno (ossia all'importo della detrazione riconosciuta ai sensi della lettera b) del comma 1, appena commentata).

Sempre con riguardo ai redditi di lavoro dipendente, la legge di bilancio 2025 (articolo 1, comma 4) riconosce ai relativi titolari, ad eccezione dei percettori di redditi da pensione, aventi un reddito complessivo non superiore a 20 mila euro, una somma, che non concorre alla formazione del reddito, determinata applicando al reddito di lavoro dipendente la percentuale corrispondente di seguito indicata:

Ai medesimi soggetti, se titolari di un reddito complessivo superiore a 20 mila euro, viene, altresì, riconosciuta (articolo 1, comma 6) una detrazione, rapportata al periodo di lavoro, pari:

In ambito familiare, la legge di bilancio 2025 (articolo 1, comma 11) ha disposto una parziale revisione delle detrazioni per carichi di famiglia di cui all'articolo 12 del TUIR.

Segnatamente, si prevede che la detrazione per carichi di famiglia spettante con riferimento ai figli a carico sia riconosciuta nella misura di 950 euro per ciascun figlio, compresi i figli nati fuori del matrimonio riconosciuti, i figli adottivi, affiliati o affidati, nonché i figli del coniuge deceduto conviventi con il coniuge superstite, di età pari o superiore a 21 anni ma inferiore a 30 anni, nonché per ciascun figlio di età pari o superiore a 30 anni con disabilità accertata ai sensi dell'articolo 3 della legge n. 104 del 1992. In altri termini, la detrazione per figli a carico è riconosciuta esclusivamente con riferimento ai figli di età inferiore a 30 anni, salvo che nel caso di disabilità accertata.

Peraltro, la detrazione pari a 750 euro per i familiari conviventi è stata limitata ai soli ascendenti conviventi con il contribuente per ciascun soggetto ripartendola pro quota tra coloro che hanno diritto alla detrazione; è stata, invece, esclusa la spettanza della detrazione per i contribuenti che non sono cittadini italiani o di uno Stato membro dell'Unione europea o di uno Stato aderente all'accordo sullo Spazio economico europeo in relazione ai loro familiari residenti all'estero.

Per approfondimenti sulle agevolazioni fiscali in favore della famiglia si rinvia allo specifico focus.

Infine, la legge di bilancio 2025 ha incrementato alcune detrazioni specifiche:

Si riporta di seguito una panoramica delle principali deduzioni e detrazioni ai fini IRPEF.

Deduzioni

- contributi obbligatori: interamente deducibili quelli versati ai fini pensionistici e assistenziali;

- contributi volontari: deducibili quelli versati per la prosecuzione volontaria dell'assicurazione obbligatoria;

- spese mediche generiche e di assistenza specifica deducibili se sostenute per persone con disabilità;

- assegni di mantenimento deducibili se disposti da un provvedimento dell'autorità giudiziaria, esclusi quelli destinati al mantenimento dei figli;

- contributi previdenziali deducibili fino a un massimo di 1.549,37 euro per i contributi versati per colf, badanti e baby-sitter;

- a favore di istituzioni religiose: deducibili entro specifici limiti stabiliti dalla legge;

- a favore di organizzazioni non lucrative di utilità sociale (ONLUS): deducibili fino al 2 per cento del reddito complessivo dichiarato;

- a favore di università, enti di ricerca ed enti parco: interamente deducibili.

Detrazioni

- mutui agrari: detrazione del 19 per cento degli interessi passivi e oneri accessori pagati per prestiti o mutui agrari, nei limiti dei redditi dei terreni dichiarati;

- mutui per abitazione principale: detrazione del 19 per cento degli interessi passivi e oneri accessori pagati per mutui ipotecari contratti per l'acquisto dell'abitazione principale, fino a un importo massimo di 4 mila euro;

- spese mediche e di assistenza specifica: detrazione del 19 per cento delle spese mediche generiche, specialistiche, chirurgiche e per protesi dentarie, per la parte eccedente 129,11 euro;

- alimenti a fini medici speciali: detrazione del 19 per cento per l'acquisto di alimenti a fini medici speciali inseriti nella sezione A1 del Registro nazionale;

- spese scolastiche: detrazione del 19 per cento delle spese per la frequenza di scuole dell'infanzia, del primo ciclo di istruzione e della scuola secondaria di secondo grado del sistema nazionale di istruzione, fino a un massimo di 1 mille euro per alunno;

- spese universitarie: detrazione del 19 per cento delle spese per la frequenza di corsi di istruzione universitaria presso università statali e non statali;

- detrazione del 19 per cento delle spese fino a 210 euro per ciascun ragazzo di età compresa tra 5 e 18 anni, per l'iscrizione annuale e l'abbonamento ad associazioni sportive, palestre, piscine ed altre strutture sportive;

- a favore di istituti scolastici: detrazione del 19 per cento delle erogazioni liberali a favore degli istituti scolastici di ogni ordine e grado;

- a favore di attività culturali e artistiche: detrazione del 19 per cento delle erogazioni liberali a favore di enti operanti nello spettacolo e per attività culturali e artistiche;

- a favore delle organizzazioni non lucrative di utilità sociale (ONLUS), delle iniziative umanitarie, religiose o laiche, gestite da fondazioni, associazioni, comitati: detrazione del 26 per cento per le erogazioni liberali in denaro, per importo non superiore a 30 mila euro annui;

detrazione per canoni di locazione pari a 300 euro, se il reddito complessivo non supera 15.493,71 euro, e a 150 euro, se il reddito complessivo è compreso tra i 15.493,72 e 30.987,41 euro. Inoltre, ai giovani di età compresa fra i 20 e i 31 anni non compiuti, il cui reddito complessivo non ecceda i 15.493,71 euro, che stipulano un contratto di locazione per l'intera unità immobiliare o porzione di essa per adibirla a propria residenza, a condizione, altresì, che la stessa sia diversa dall'abitazione principale dei genitori, spetta, per i primi quattro anni di durata contrattuale, una detrazione pari a 991,60 euro ovvero, se superiore, pari al 20 per cento dell'ammontare del canone di locazione e comunque entro il limite massimo di 2 mila euro. Con specifico riferimento agli studenti universitari, l'articolo 15, comma 1, lettera i-sexies), del TUIR riconosce una detrazione pari al 19 per cento dei canoni di locazione, dei canoni relativi ai contratti di ospitalità, nonché dei canoni relativi agli atti di assegnazione in godimento o locazione, stipulati con enti per il diritto allo studio, università, collegi universitari legalmente riconosciuti, enti senza fine di lucro e cooperative, dagli studenti iscritti ad un corso di laurea presso una università ubicata in un comune diverso da quello di residenza, distante da quest'ultimo almeno 100 chilometri e comunque in una provincia diversa, per unità immobiliari situate nello stesso comune in cui ha sede l'università o in comuni limitrofi, per un importo non superiore a 2.633 euro. Alle medesime condizioni ed entro lo stesso limite, la detrazione spetta per i canoni derivanti da contratti di locazione e di ospitalità ovvero da atti di assegnazione in godimento stipulati, ai sensi della normativa vigente nello Stato in cui l'immobile è situato, dagli studenti iscritti a un corso di laurea presso un'università ubicata nel territorio di uno Stato membro dell'Unione europea o in uno degli Stati aderenti all'Accordo sullo spazio economico europeo.

L'articolo 6 del TUIR elenca le varie categorie reddituali, le quali, ferme restando per ciascuna differenti modalità di determinazione, costituiscono complessivamente la base imponibile ai fini IRPEF.

I singoli redditi sono classificati in:

I proventi conseguiti in sostituzione di redditi, anche per effetto di cessione dei relativi crediti, e le indennità conseguite, anche in forma assicurativa, a titolo di risarcimento di danni consistenti nella perdita di redditi, esclusi quelli dipendenti da invalidità permanente o da morte, costituiscono redditi della stessa categoria di quelli sostituiti o perduti.

Gli interessi moratori e gli interessi per dilazione di pagamento costituiscono redditi della stessa categoria di quelli da cui derivano i crediti su cui tali interessi sono maturati.

I redditi delle società in nome collettivo e in accomandita semplice, da qualsiasi fonte provengano e qualunque sia l'oggetto sociale, sono considerati redditi di impresa e sono determinati unitariamente secondo le norme relative a tali redditi.

Nel presente paragrafo non sono presi in considerazione i redditi di impresa e di lavoro autonomo, per i quali si rinvia allo specifico tema.

Redditi fondiari

L'articolo 25 del TUIR definisce fondiari i redditi concernenti i terreni e i fabbricati localizzati in Italia che sono o devono essere iscritti, con attribuzione di rendita, nel catasto dei terreni o nel catasto edilizio urbano.

Si suole distingue i redditi fondiari in:

Il reddito dominicale dei terreni è costituito dalla parte dominicale del reddito medio ordinario ritraibile dal terreno attraverso l'esercizio delle attività agricole ed è determinato sulla base del valore catastale del terreno.

Il reddito agrario è costituito dalla parte del reddito medio ordinario dei terreni imputabile al capitale d'esercizio e al lavoro di organizzazione impiegati nell'esercizio delle attività dirette alla coltivazione del terreno, alla silvicoltura o all'allevamento del bestiame e viene determinato in base alle tariffe catastali.

Infine, il reddito dei fabbricati è costituito dal reddito medio ordinario ritraibile da ciascuna unità immobiliare urbana ed è determinato in base alla rendita catastale. Tale categoria reddituale è declinabile in tre tipologie:

Il decreto-legge n. 215 del 2023 (articolo 13 comma 3-bis) ha previsto che, per gli anni 2024 e 2025, i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali, di cui all'articolo 1 del decreto legislativo n. 99 del 2004, iscritti nella previdenza agricola, diversi dalle società che hanno esercitato l'opzione per l'imposizione dei redditi secondo le modalità previste per la determinazione del reddito agrario di cui all'articolo 32 del TUIR, concorrono, considerati congiuntamente, alla formazione del reddito complessivo nelle seguenti percentuali:

La legge di bilancio 2026 (articolo 1, comma 15) ha confermato il medesimo regime anche per l'anno 2026.

Il decreto legislativo n. 192 del 2024 (articolo 1) ha introdotto diverse novità riguardanti i redditi fondiari. Nello specifico:

Precedentemente l'articolo 1, comma 80 della legge di bilancio 2023, aveva confermato l'esclusione dei redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali dalla base imponibile dell'imposta sul reddito delle persone fisiche per l'anno 2023 (già prevista nella precedente legislatura negli anni 2021 e 2022).

Redditi di capitale

I redditi di capitale (articoli 44-48 del TUIR), comprendono i proventi derivanti dall'impiego di capitale senza l'assunzione di rischio d'impresa. Essi derivano dal possesso di un capitale, in assenza di un'attività economica diretta.

A differenza dei redditi diversi di natura finanziaria, la cui fonte è rappresentata dalla compravendita di strumenti finanziari (plusvalenze e minusvalenze), i redditi di capitale derivano dal semplice possesso di strumenti finanziari e non da operazioni di compravendita.

I redditi di capitale includono:

Ai fini della determinazione della base imponibile, il reddito di capitale è costituito dall'ammontare degli interessi, utili o altri proventi percepiti nel periodo di imposta, senza alcuna deduzione.

I redditi di capitale conseguiti da persone fisiche al di fuori dell'esercizio dell'attività d'impresa, in relazione al possesso e alla cessione di partecipazioni societarie qualificate, sono assoggettati a ritenuta a titolo d'imposta con aliquota al 26 per cento, analogamente a quanto previsto per le partecipazioni non qualificate.

Redditi di lavoro dipendente

Sono redditi di lavoro dipendente, ai sensi dell'articolo 49 del TUIR, i redditi derivanti da rapporti aventi per oggetto la prestazione di lavoro, con qualsiasi qualifica, alle dipendenze e sotto la direzione di altri, compreso il lavoro a domicilio quando è considerato lavoro dipendente secondo le norme della legislazione sul lavoro. Il reddito di lavoro dipendente si genera quando sussiste un vincolo di subordinazione tra il lavoratore e il datore di lavoro. Ciò implica che il lavoratore è tenuto a rispettare direttive e orari stabiliti dal datore. Il reddito è assoggettato a IRPEF progressiva, con aliquote che variano in base agli scaglioni di reddito. Rientrano nell'alveo dei redditi di lavoro dipendente anche le pensioni di ogni genere e gli assegni ad esse equiparati.

L'articolo 50 del TUIR elenca varie componenti reddituali, le quali, pur non derivando da un classico rapporto subordinato, vengono trattate fiscalmente come redditi di lavoro dipendente. Tra queste:

Il reddito di lavoro dipendente è costituito da tutte le somme e i valori in genere, a qualunque titolo percepiti nel periodo d'imposta, anche sotto forma di erogazioni liberali, in relazione al rapporto di lavoro.

A differenza dei redditi di lavoro autonomo, quelli di lavoro dipendente, sono soggetti a ritenuta alla fonte da parte del datore di lavoro.

La disciplina dei redditi di lavoro dipendente è stata ridefinita dal decreto legislativo n. 192 del 2024 (A.G. 218). In particolare, ai componenti del reddito di lavoro dipendente percepiti a decorrere dal 1° gennaio 2025 sono applicate le seguenti novità:

Nel corso della legislatura sono state introdotte diverse disposizioni che hanno assoggettato a tassazione separata con aliquota più vantaggiosa alcuni emolumenti attribuiti ai lavoratori dipendenti ovvero hanno introdotto o modificato ipotesi per cui alcuni emolumenti sono esclusi dalla base imponibile IRPEF.

Emolumenti sottoposti a tassazione separata

La legge di bilancio 2023 (articolo 1, comma 58) qualifica come redditi da lavoro dipendente le somme destinate dai clienti a titolo di liberalità (ossia le cosiddette mance) nei settori della ristorazione e dell'attività ricettive, sottoponendole a un'imposta sostituiva dell'IRPEF e delle relative addizionali territoriali con aliquota del 5 per cento, individuandone inoltre il regime giuridico e l'ambito applicativo. In particolare, la norma individua come costituenti reddito da lavoro dipendente le somme destinate dai clienti ai lavoratori delle strutture ricettive e delle imprese di somministrazione di cibi e bevande a titolo di liberalità (di cui all'articolo 5 della legge n. 287 del 1991), anche attraverso mezzi di pagamento elettronici, riversate ai lavoratori.

Il regime di tassazione sostitutiva, a seguito delle modifiche introdotte dalla legge di bilancio 2025, è applicabile,

Ne consegue che il regime di tassazione separata è il regime naturale di tassazione delle cosiddette mance, alle condizioni sopra indicate, essendo possibile l'applicazione dell'ordinario regime di tassazione solo in caso di rinuncia scritta del lavoratore a tale regime di favore.

La legge di bilancio 2023 (articolo 1, comma 63) ha ridotto, inoltre, dal 10 per cento al 5 per cento l'aliquota dell'imposta sostitutiva, di cui all'articolo 1, comma 182, della legge di stabilità 2016 (legge n. 208 del 2015), sulle somme erogate nel 2023 sotto forma di premi di risultato o di partecipazione agli utili d'impresa ai lavoratori dipendenti del settore privato con un limite annuo dell'imponibile ammesso al regime tributario pari a 3.000 euro. La riduzione al 5 per cento è stata successivamente estesa anche ai premi di risultato e alle somme somme erogate sotto forma di partecipazione agli utili dell'impresa corrisposti nell'anno 2024, dalla legge di bilancio 2024 (articolo 1, comma 18), e a quelli erogati negli anni 2025, 2026 e 2027, dalla legge di bilancio 2025 (articolo 1, comma 385).

La legge n. 76 del 2025, all'articolo 5, ha previsto una modifica transitoria della disciplina (relativa ai soli lavoratori dipendenti privati) concernente la citata imposta sostitutiva dell'IRPEF e delle relative addizionali regionali e comunali. In particolare, viene elevato, per l'anno 2025, da 3 mila a 5 mila euro lordi, il limite di importo complessivo entro cui assoggettare alla predetta imposta sostitutiva una quota degli utili di impresa distribuita ai lavoratori non inferiore al 10 per cento degli utili complessivi, effettuata in esecuzione di contratti collettivi aziendali o territoriali di cui all'articolo 51 del decreto legislativo n. 81 del 2015.

Sempre la legge n. 76 del 2025, all'articolo 6, ha previsto che nelle aziende possano essere previsti piani di partecipazione finanziaria dei lavoratori dipendenti. Tali piani possono individuare gli strumenti di partecipazione dei lavoratori al capitale della società tra quelli di cui agli articoli 2349 (azioni e strumenti finanziari a favore dei prestatori di lavoro), 2357 (acquisto delle proprie azioni), 2358 (altre operazioni sulle proprie azioni) e 2441, ottavo comma, (offerta delle azioni in sottoscrizione ai dipendenti, con esclusione di diritti di opzione di altri soggetti) del codice civile, nonché l'attribuzione di azioni in sostituzione di premi di risultato, ferma restando la disciplina sull'imposta sostitutiva summenzionata. Per l'anno 2025 i dividendi corrisposti ai lavoratori e derivanti dalle azioni attribuite in sostituzione di premi di risultato di cui al secondo periodo, per un importo non superiore a 1.500 euro annui, sono esenti dalle imposte sui redditi per il 50 per cento del loro ammontare.

Tale beneficio è stato prorogato anche per i dividendi corrisposti nell'anno 2026 dalla legge di bilancio 2026 (articolo 1, comma13).

La legge di bilancio 2026 (articolo 1, commi 8 e 9) ha modificato in via transitoria il suddetto regime prevedendo, per gli anni 2026 e 2027 la riduzione dell'aliquota dell'imposta sostitutiva ad 1 punto percentuale e l'elevamento del limite annuo dell'imponibile ammesso al regime tributario in oggetto a 5.000 euro ed ha inoltre previsto (articolo 1, comma 7) un regime di tassazione separata, attraverso un'imposta sostituiva dell'IRPEF e delle relative addizionali, con aliquota al 5 per cento, con riguardo agli incrementi retributivi corrisposti ai dipendenti del settore privato nell'anno 2026, in attuazione di nuovi contratti collettivi di lavoro, sottoscritti negli anni 2024, 2025 e 2026, limitatamente ai casi in cui il complessivo reddito da lavoro dipendente del soggetto non sia superiore, nell'anno 2025 a 33.000 euro.

Sempre la medesima legge di bilancio 2026 (articolo 1, commi 10 e 11) ha previsto per il periodo di imposta relativo all'anno 2026, limitatamente ai dipendenti del settore privato che nell'anno 2025, abbiano percepito un reddito non superiore a 40.000 euro, e con esclusione dei lavoratori che percepiscono il trattamento integrativo speciale per prestazioni di lavoro dipendente nel settore turistico alberghiero, un'imposta sostitutiva dell'IRPEF e delle relative addizionali regionali e comunali con aliquota al 15 per cento, per maggiorazioni e indennità per lavoro notturno, lavoro festivo, lavoro nei giorni di riposo settimanali e indennità e altri emolumenti inerenti al lavoro a turni, fino a un limite massimo del relativo imponibile pari a 1.500 euro.

Con il decreto-legge n.145 del 2023 è stato modificato il criterio di quantificazione del beneficio relativo alla concessione di prestiti ai dipendenti al fine dell'inclusione nel computo del reddito imponibile (sotto il profilo fiscale e contributivo del lavoratore dipendente, o nel computo dei redditi imponibili equiparati o assimilati a quelli da lavoro dipendente. Si prevede che con riguardo ai prestiti si assuma il cinquanta per cento della differenza tra l'importo ipotetico degli interessi, calcolato in base al tasso ufficiale di riferimento vigente alla data di scadenza di ciascuna rata (e non vigente alla fine anno), o, per i prestiti a tasso fisso, alla data di concessione del prestito, e l'importo degli interessi effettivamente applicati. La novella si applica a decorrere dal periodo di imposta in corso alla data del 17 dicembre 2023.

Emolumenti esclusi dal reddito imponibile

In merito all'esclusione dal reddito imponibile dei lavoratori di alcuni valori, l'articolo 51, comma 3, del TUIR esclude dalla formazione della base imponibile il valore dei beni ceduti e dei servizi prestati se complessivamente di importo non superiore nel periodo d'imposta a 258,23 euro; se il predetto valore è superiore al citato limite, lo stesso concorre interamente a formare il reddito

A tal proposito, si segnala che la legge di bilancio 2025 (articolo 1, commi 390 e 3901) ha esteso anche ai periodi d'imposta 2025, 2026 e 2027 la disciplina più favorevole, originariamente prevista per il solo periodo d'imposta 2024 dalla legge di bilancio 2024 (articolo 1, commi 16 e 17), rispetto a quella stabilita a regime e già più volte interessata da modifiche transitorie, in materia di esclusione dal computo del reddito imponibile del lavoratore dipendente per i beni ceduti e i servizi prestati al lavoratore medesimo (fringe benefits). Il regime transitorio più favorevole consiste: nell'elevamento del limite di esenzione suddetta da 258,23 euro (per ciascun periodo d'imposta) a 2 mila euro per i lavoratori dipendenti con figli fiscalmente a carico e a mille euro per gli altri lavoratori dipendenti; nell'inclusione nel regime di esenzione (nell'ambito del medesimo unico limite) delle somme erogate o rimborsate al medesimo dal datore di lavoro per il pagamento delle utenze domestiche del servizio idrico integrato, dell'energia elettrica e del gas naturale e delle spese per il contratto di locazione della prima casa ovvero per gli interessi sul mutuo relativo alla prima casa. Le esenzioni riconosciute ai sensi del regime transitorio in esame concernono anche la base imponibile della contribuzione previdenziale.

Il decreto legislativo n. 192 del 2024 (articolo 3, comma 1, lettera b)) e successiva modifica di cui alla legge di bilancio 2025 (articolo 1, comma 81, lettera a)) ha introdotto una nuova disposizione al comma 5 dell'articolo 51 del TUIR. Più precisamente, a decorrere dal 1° gennaio 2025, i rimborsi delle spese per vitto, alloggio, viaggio e trasporto effettuati mediante autoservizi pubblici non di linea (servizio taxi e servizio di noleggio con conducente) non concorrono a formare il reddito di lavoro dipendente, se i pagamenti delle predette spese sono eseguiti con versamento bancario o postale ovvero mediante altri sistemi di pagamento tracciabili previsti dall'articolo 23 del decreto legislativo n. 241 del 1997.

Con successivo intervento di cui al decreto-legge n. 84 del 2025 (articolo 1, comma 1, lettera b)), l'obbligo di tracciabilità si è reso applicabile soltanto alle trasferte effettuate nel territorio dello Stato, a partire dalle spese sostenute dal periodo d'imposta in corso alla data del 18 giugno 2025 (data di entrata in vigore del decreto-legge). Conseguentemente, la detassazione dei rimborsi spese per vitto, alloggio, viaggio e trasporto sostenute dal dipendente per trasferte fuori dal territorio dello Stato non è condizionata all'obbligo di tracciabilità dei relativi pagamenti.

La legge di bilancio 2026 (articolo 1, comma 14) ha incrementa da 8 a 10 euro il valore monetario non imponibile dei "buoni pasto" elettronici corrisposti dal datore di lavoro ai propri dipendenti.

Con la legge di bilancio 2025 (comma 161) per i redditi da lavoro dei dipendenti pubblici e privati, rientranti in alcune fattispecie di conseguimento dei requisiti per il trattamento pensionistico anticipato (conseguimento, entro il 31 dicembre 2025, dei requisiti in base alla cosiddetta quota 103 – requisiti che possono essere maturati entro il 31 dicembre 2025, o in base all'anzianità contributiva richiesta in via generale per il riconoscimento del trattamento pensionistico anticipato a prescindere dall'età anagrafica) è stato introdotto un incentivo per la prosecuzione dell'attività lavorativa secondo il quale il lavoratore può richiedere al datore di lavoro la corresponsione in proprio favore dell'importo corrispondente alla quota a carico del medesimo dipendente di contribuzione alla gestione pensionistica, con conseguente esclusione del versamento della quota contributiva e del relativo accredito escludendosi altresì dalla base imponibile delle imposte sui redditi e della contribuzione previdenziale le somme corrisposte al lavoratore in base al suddetto esercizio di facoltà.

Sempre la medesima legge di bilancio 2025 introduce (commi 386-389) un regime transitorio di esenzione dalle imposte sui redditi in favore dei lavoratori dipendenti assunti a tempo indeterminato nel corso dell'anno 2025; l'esenzione concerne, per i primi due anni a decorrere dalla data di assunzione, nel limite di 5.000 euro annui, le somme erogate direttamente dai datori di lavoro, o rimborsate da essi ai summenzionati lavoratori, per il pagamento dei canoni di locazione e delle spese di manutenzione dei fabbricati presi in locazione dai medesimi lavoratori, a condizione che questi ultimi non superino un determinato limite di reddito da lavoro dipendente e abbiano trasferito la residenza nel comune della sede di lavoro e che tale comune sia distante più di 100 chilometri dal comune di precedente residenza.

Per quanto riguarda la tassazione delle borse di studio post laurea, il decreto-legge n.45 del 2025 (articolo 1-bis) ha introdotto due distinte fattispecie: gli incarichi di ricerca ai quali si applicano le disposizioni dell'articolo 4 della legge 476 del 1984 che prevede l'esenzione dall'IRPEF (e dalle relativi addizionali) per le somme percepite a tale titolo e i nuovi incarichi post-doc per i quali la citata esenzione dall'Irpef non è richiamata e che, conseguentemente, sono assoggettati ad Irpef.

Con l'articolo 5-bis del decreto-legge n. 90 del 2025 è stata fornita una norma di interpretazione autentica volta a precisare che la soppressione del regime fiscale agevolato previsto per le borse di studio conferite dalle università per attività di ricerca post laurea ha efficacia unicamente per le borse di studio conferite dalle università a decorrere dalla data di entrata in vigore della legge 5 giugno 2025, n. 79 (di conversione del citato decreto-legge n.45 del 2025). Le borse di studio conferite prima di tale data conservano, per la loro intera durata, il regime fiscale agevolato vigente al momento del loro conferimento.

La legge di bilancio per il 2024 (legge n. 213 del 2023) ha previsto (articolo 1, commi 21-25), per il periodo dal 1° gennaio al 30 giugno 2024, a favore dei lavoratori degli esercizi di somministrazione di alimenti e bevande e del comparto del turismo con un reddito non superiore, nel periodo d'imposta 2023, a 40 mila euro, il riconoscimento di una somma a titolo di trattamento integrativo speciale pari al 15 per cento delle retribuzioni lorde corrisposte in relazione al lavoro notturno e alle prestazioni di lavoro straordinario effettuato nei giorni festivi, consentendo al datore di lavoro, in qualità di sostituto di imposta, di compensare il credito così maturato mediante l'istituto della compensazione.

Successivamente la legge di bilancio 2025 (articolo 1, commi 395-398) ha esteso tale misura al periodo dal 1° gennaio al 30 settembre 2025, alle medesime condizioni, a favore dei suddetti lavoratori e la legge di bilancio 2026 (articolo 1, commi 18-21) ha riconfermato la misura per i redditi percepiti nel periodo dal 1° gennaio 2026 al 30 settembre 2026.

Con l'articolo 3 del decreto-legge n. 145 del 2023 sono stati assimilati ai redditi di lavoro dipendente, a decorrere dal 2024, le indennità percepite per le cariche elettive e le funzioni del Consiglio superiore della magistratura, nonché i conseguenti assegni vitalizi percepiti in dipendenza dalla cessazione delle relative cariche e funzioni.

Sono stati, altresì, assimilati al reddito di lavoro dipendente, dalla legge di bilancio 2025 (articolo 1, comma 552), i compensi percepiti dagli addetti al controllo e alla disciplina delle corse ippiche e delle manifestazioni del cavallo da sella autorizzate ai fini dell'esercizio di scommesse sportive, iscritti in apposito Registro tenuto dall'autorità vigilante. Tali compensi concorrono a formare il reddito per la parte eccedente complessivamente nel periodo d'imposta la soglia di 15 mila euro.

Redditi diversi

I redditi diversi (articoli 67-71 del TUIR) comprendono tutte le entrate che non rientrano nelle categorie principali di reddito (lavoro dipendente, autonomo, d'impresa o di capitale). Essi rappresentano, pertanto, una categoria residuale.

Sono annoverabili tra i redditi diversi:

In merito, la legge di bilancio 2025 (articolo 1, comma 23) mediante una norma di interpretazione autentica, ha chiarito che l'aliquota dell'imposta sostitutiva sulle plusvalenze e sugli altri redditi diversi di cui all'articolo 5 del decreto legislativo n. 461 del 1997 è pari al 26 per cento.

La legge di bilancio 2023 (articolo 1, comma 126) ha inserito tra i redditi diversi anche le plusvalenze e gli altri proventi realizzati mediante rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attività, comunque denominate (articolo 67, comma 1, lettera c-sexies), del TUIR).

Inizialmente, tali plusvalenze e altri proventi erano soggetti a tassazione condizionatamente al superamento della soglia di esenzione di 2 mila euro.

In seguito, la legge di bilancio 2025 ha soppresso tale soglia di esenzione ai fini della tassazione delle suddette plusvalenze e, specularmente, ai fini della deducibilità dell'eccedenza delle minusvalenze rispetto alle plusvalenze derivanti da operazioni in cripto-attività.

Sempre la legge di bilancio 2025 ha, peraltro, elevato dal 26 per cento al 33 per cento l'aliquota della imposta sostitutiva sulle plusvalenze e sugli altri proventi derivanti dalle operazioni in cripto-attività di cui al sopra citato articolo 67, comma 1, lettera c-sexies), del TUIR. La nuova aliquota si applica sulle plusvalenze e sugli altri proventi derivanti dalle operazioni in cripto-attività realizzati a decorrere dal 1° gennaio 2026.

Con riferimento ai redditi diversi, la legge di bilancio 2024 (commi 64-66), a decorrere dal 1° gennaio 2024, ha aggiunto tra i redditi diversi le plusvalenze realizzate mediante cessione a titolo oneroso di immobili sui quali siano stati realizzati interventi agevolati dal c.d. Superbonus, qualora questi si siano conclusi da non più di dieci anni all'atto della cessione, esclusi gli immobili acquisiti per successione e quelli che siano stati adibiti ad abitazione principale del cedente o dei suoi familiari per la maggior parte dei dieci anni antecedenti alla cessione o, qualora tra la data di acquisto o di costruzione e la cessione sia decorso un periodo inferiore a dieci anni, per la maggior parte di tale periodo (articolo 67, comma 1, lettera b-bis), del TUIR). Alle plusvalenze suddette si può applicare l'imposta, sostituiva dell'imposta sul reddito, del 26 per cento.

Sul punto, il decreto legislativo n. 192 del 2024 (articolo 7), modificando l'articolo 68 del TUIR, con riferimento agli immobili acquistati o costruiti da non più di cinque anni, ai terreni suscettibili di utilizzazione edificatoria, nonché agli immobili in relazione ai quali il cedente o gli altri aventi diritto abbiano eseguito gli interventi del c.d. Superbonus, i quali siano oggetto di donazione, ha previsto che, ai fini del calcolo delle plusvalenze, sia assunto quale prezzo di acquisto o costo di costruzione quello sostenuto dal donante, aumentato dell'imposta sulle donazioni, nonché di ogni altro costo successivo inerente. Peraltro, la medesima disposizione ha stabilito che, per i terreni acquisiti per donazione o successione, il prezzo di acquisto valevole per il calcolo della plusvalenza tassabile è aumentato della relativa imposta.

Sempre in tale ambito la legge di bilancio 2024 ha precisato che, ai fini delle imposte sui redditi, le disposizioni relative alle cessioni a titolo oneroso valgono anche per gli atti a titolo oneroso che importano costituzione o trasferimento di diritti reali di godimento e per i conferimenti in società solo nel caso in cui non sia previsto diversamente (comma 92, lettera a)).

Inoltre vengono inseriti nella disciplina dei redditi diversi, oltre ai redditi derivanti dalla concessione in usufrutto, anche quelli derivanti dalla costituzione degli altri diritti reali di godimento ossia enfiteusi, superficie, uso, servitù (comma 92, lettera b)). Pertanto viene confermato il regime previsto dall'articolo 9, comma 5, del TUIR con riferimento alla cessione a titolo oneroso di diritti reali di godimento, mentre con riferimento alla loro costituzione tali redditi vengono inquadrati come redditi diversi. Ciò significa che il regime impositivo delle plusvalenze è riservato solo alle cessioni dei diritti reali di godimento che seguono la sua costituzione ad opera del proprietario, mentre i redditi ritratti in sede di costituzione dei medesimi diritti divengono imponibili per l'intero ammontare percepito nel periodo di imposta.

Infine è stato precisato che, in mancanza della documentazione del costo di acquisto, le plusvalenze per le cessioni di metalli preziosi sono determinate in misura pari al corrispettivo della cessione anziché, come precedentemente previsto, in misura pari al 25 per cento del corrispettivo della cessione (comma 92, lettera c)).

Il regime fiscale dei compensi percepiti dagli sportivi è disciplinato dall'articolo 36 del decreto legislativo n. 36 del 2021. Esso, in particolare, chiarisce l'ambito di applicazione di alcune norme riguardanti il trattamento tributario in materia di lavoro sportivo, disponendo che:

Sempre con riguardo ai premi, la legge di bilancio 2025 (articolo 1, comma 262) esclude l'applicazione delle ritenute alla fonte di cui all'articolo 30 sopra citato sui premi erogati agli atleti dal CONI e dal Comitato italiano paralimpico (CIP) per le medaglie ottenute nelle gare svolte in occasione dei Giochi olimpici e paralimpici invernali che si terranno a Milano e a Cortina nel 2026. Le relative somme sono, altresì, escluse dalla base imponibile del percipiente.

Si segnala, inoltre, che gli sportivi possono rientrare, qualora in possesso degli specifici requisiti, nel nuovo regime dei lavoratori impatriati di cui all'articolo 5 del decreto legislativo n. 209 del 2023 che ha sostituito quello previgente di cui all'articolo 16 del decreto legislativo n. 147 del 2015 (si rinvia al relativo paragrafo).

Quanto alla qualificazione civilistica, ai sensi dell'articolo 27 del decreto legislativo n. 36 del 2021, nei settori professionistici, il lavoro sportivo prestato dagli atleti come attività principale, ovvero prevalente, e continuativa, si presume oggetto di contratto di lavoro subordinato. Esso costituisce, tuttavia, oggetto di contratto di lavoro autonomo quando ricorra almeno uno dei seguenti requisiti:

Diversamente, nell'area del dilettantismo, il lavoro sportivo si presume oggetto di contratto di lavoro autonomo, nella forma della collaborazione coordinata e continuativa, quando ricorrono i seguenti requisiti nei confronti del medesimo committente:

Conseguentemente, dal punto di vista fiscale, l'articolo 52, comma 2-bis, del decreto legislativo sopra citato, abrogando l'articolo 67, comma 1, lettera m), del TUIR, secondo il quale i compensi erogati nell'esercizio diretto di attività sportive dilettantistiche erano qualificati come redditi diversi, ha escluso tali compensi dal novero dei redditi diversi, riconducendoli alle categorie dei redditi di lavoro dipendente o autonomo, a seconda della sussistenza o meno del vincolo di subordinazione.

Inoltre, ai lavoratori sportivi che non svolgono l'attività per professione abituale si applica l'articolo 53, comma 2, lettera a), del TUIR (inserito dall'articolo 51, comma 2, lettera c), del decreto legislativo n. 36 del 2021) che considera redditi di lavoro autonomo i redditi derivanti dalle prestazioni sportive, oggetto di contratto diverso da quello di lavoro subordinato o da quello di collaborazione coordinata e continuativa ai sensi del decreto legislativo n. 36 del 2021.

Nel corso della XIX legislatura è stata introdotta un'imposta sostitutiva dell'IRPEF e delle relative addizionali relativamente alle prestazioni aggiuntive del personale sanitario di cui all'articolo 89, comma 2, del CCNL dell'Area Sanità - triennio 2019-2021, in particolare le prestazioni aggiuntive dei dirigenti sanitari e del personale sanitario del comparto sanità vengono assoggettate ad una imposta sostitutiva dell'imposta sul reddito delle persone fisiche e delle addizionali regionali e comunali pari al 15% (articolo 7 del decreto-legge n. 73 del 2024).

Alla medesima aliquota sono altresì assoggettati i compensi per le prestazioni sanitarie aggiuntive di cui all'articolo 7, comma 1, lettera d), del CCNL relativo al personale del Comparto Sanità - triennio 2019-2021.

Le imposte sostitutive sopra descritte sono applicate dal sostituto d'imposta con riferimento ai compensi erogati a partire dall'8 giugno 2024 (data di entrata in vigore del sopra citato decreto-legge n. 73 del 2024).

La norma in questione è stata riprodotta Testo unico in materia di versamenti e di riscossione (decreto legislativo n. 33 del 2025) che entrerà in vigore il 1° gennaio 2026.

Il nostro ordinamento prevede alcuni regimi di tassazione agevolata nei confronti delle persone fisiche che trasferiscono la residenza fiscale in Italia.

La flat tax per i neo residenti

L'articolo 24-bis del TUIR prevede per le persone fisiche che trasferiscono la propria residenza fiscale in Italia l'opzione della tassazione separata con riferimento ai redditi di fonte estera.

In particolare, i neo residenti possono optare per l'applicazione di una imposta sostitutiva dell'IRPEF (c.d. flat tax) sui redditi prodotti all'estero (individuati in base ai criteri di collegamento reciproci a quelli che l'articolo 23 del TUIR prevede per l'individuazione di quelli prodotti in Italia) al ricorrere delle seguenti condizioni:

L'ammontare dell'imposta sostitutiva, inizialmente pari a 100 mila euro, è stata successivamente innalzata a 200 mila euro dal decreto-legge n. 113 del 2024 (articolo 2, comma 1). L'aumento si applica ai soggetti che hanno trasferito la residenza in Italia successivamente al 10 agosto 2024 (data di entrata in vigore del decreto). Il disegno di legge di bilancio per gli anni 2026-2028 prevede un ulteriore innalzamento dell'imposta a 300.000 euro.

Pertanto, per effetto dell'esercizio dell'opzione è dovuta, relativamente ai redditi prodotti all'estero, una imposta sostitutiva dell'IRPEF nella misura di 200 mila euro per ciascun periodo d'imposta in cui è valida l'opzione stessa.

Il regime forfetario in esame può essere esteso anche ai familiari di cui all'articolo 433 del codice civile (coniuge; figli, anche adottivi, e, in loro mancanza, i discendenti prossimi; genitori e, in loro mancanza, gli ascendenti prossimi; adottanti; generi e nuore; suocero e suocera; fratelli e sorelle germani o unilaterali, con precedenza dei germani sugli unilaterali). Anche per essi devono ricorrere le medesime condizioni di cui sopra. In caso di estensione del regime, per ogni familiare è dovuta una imposta forfetaria di 25 mila euro per ciascun periodo d'imposta. Il disegno di legge di bilancio per gli anni 2026-2028 prevede un innalzamento dell'imposta forfetaria a 50.000 euro.

L'imposta è versata in un'unica soluzione entro la data prevista per il versamento del saldo delle imposte sui redditi. Per l'accertamento, la riscossione, il contenzioso e le sanzioni si applicano, in quanto compatibili, le disposizioni previste per l'IRPEF. L'imposta non è deducibile da nessun'altra imposta o contributo.

La flat tax per i pensionati esteri

L'articolo 24-ter del TUIR prevede un meccanismo di tassazione sostitutiva per le persone fisiche con pensioni estere, le quali trasferiscono la propria residenza fiscale nel Mezzogiorno d'Italia.

Specificamente, chi trasferisce la propria residenza fiscale in uno dei comuni appartenenti al territorio delle regioni Sicilia, Calabria, Sardegna, Campania, Basilicata, Abruzzo, Molise e Puglia, o in uno dei comuni di cui agli allegati 1, 2 e 2-bis al decreto-legge n. 189 del 2016 o in uno dei comuni interessati dagli eventi sismici del 6 aprile 2009, avente comunque una popolazione non superiore a 20 mila abitanti, ha la facoltà di optare per l'assoggettamento dei redditi di qualunque categoria, prodotti all'estero, individuati secondo i già citati criteri di cui all'articolo 165, comma 2, a un'imposta sostitutiva, calcolata in via forfettaria, con aliquota del 7 per cento per ciascuno dei periodi di imposta di validità dell'opzione.

Le condizioni ai fini dell'applicazione di tale regime sono le seguenti:

Il regime dei cc.dd. impatriati

Il regime agevolato per i lavoratori impatriati rinviene la sua disciplina nell'articolo 5 del decreto legislativo n. 209 del 2023, adottato in attuazione della delega di cui all'articolo 3 della legge n. 111 del 2023 recante i princìpi e criteri direttivi di delega per la riforma del sistema fiscale con riferimento agli aspetti internazionali e sovranazionali del sistema tributario.

Il nuovo regime dei lavoratori impatriati prevede che, al ricorrere di specifiche condizioni, i redditi di lavoro dipendente e assimilati, nonché i redditi di lavoro autonomo prodotti in Italia da lavoratori che trasferiscono la residenza in Italia concorrano alla formazione dalla base imponibile ai fini IRPEF, entro il limite annuo di 600 mila euro, limitatamente al 50 per cento del loro ammontare.

Le condizioni per fruire di tale agevolazione sono le seguenti:

- sei periodi d'imposta, se i lavoratori non sono stati in precedenza impiegati in Italia in favore dello stesso soggetto oppure di un soggetto appartenente al loro stesso gruppo;

- sette periodi d'imposta, se i lavoratori, prima del loro trasferimento all'estero, sono stati impiegati in Italia in favore dello stesso soggetto oppure di un soggetto appartenente al loro stesso gruppo;

Possono beneficiare di tale regime i soggetti che trasferiscono la residenza fiscale in Italia a decorrere dal periodo d'imposta 2024. L'agevolazione si applica dal periodo di imposta in cui è avvenuto il trasferimento della residenza fiscale in Italia e nei quattro periodi d'imposta successivi. Tuttavia, laddove la residenza fiscale in Italia non sia mantenuta per almeno quattro anni, il lavoratore decade dai benefici e si provvede al recupero di quelli già fruiti, con applicazione dei relativi interessi.

Inoltre, è prevista una maggiorazione dell'agevolazione (concorrenza dei redditi alla formazione della base imponibile nei limiti del 40 per cento) nei seguenti casi:

Pertanto, rispetto al regime previgente:

Il regime dei docenti e ricercatori rientrati in Italia

Tale regime temporaneo di tassazione agevolata è stato introdotto dall'articolo 44 del decreto-legge n. 78 del 2010 ed è riconosciuto ai docenti e ai ricercatori che trasferiscono la residenza fiscale in Italia al fine di esercitarvi la propria attività lavorativa.

Dal periodo d'imposta di trasferimento della residenza ai cinque successivi, gli emolumenti percepiti concorrono alla formazione del reddito di lavoro dipendente o autonomo nella misura del 10 per cento del loro ammontare e sono esclusi dal valore della produzione netta ai fini dell'IRAP (riguardo ai lavoratori dipendenti, l'agevolazione IRAP spetta ai sostituti d'imposta che erogano le retribuzioni).

Per i docenti e i ricercatori trasferiti in Italia a partire dal 2020, la detassazione è estesa a:

Ai fini dell'accesso al regime agevolato, è necessaria la sussistenza delle seguenti condizioni:

L'accesso al suddetto regime è, altresì, consentito ai cittadini italiani non iscritti all'Anagrafe degli italiani residenti all'estero (AIRE) purché, nei due periodi d'imposta precedenti il trasferimento, abbiano risieduto in un altro Stato ai sensi di una convenzione contro le doppie imposizioni sui redditi.

La legge di Bilancio 2022 ha introdotto la possibilità per i docenti e ricercatori di beneficiare, a determinate condizioni, del regime agevolato loro riservato per ulteriori periodi d'imposta.

Nello specifico, i docenti e i ricercatori iscritti all'AIRE o i cittadini UE che hanno trasferito in Italia la residenza prima del 2020 e che, al 31 dicembre 2019, risultavano già beneficiari del regime agevolato, possono prolungare l'applicazione del regime fino a otto, undici o tredici periodi di imposta complessivi. I contribuenti devono essere diventati proprietari di un'abitazione in Italia successivamente al trasferimento, nei dodici mesi precedenti oppure entro diciotto mesi dalla data di esercizio dell'opzione e/o avere da uno a tre figli minorenni.

L'imposta sulle successioni e sulle donazioni è disciplinata dal decreto legislativo n. 346 del 1990 (Testo unico delle disposizioni concernenti l'imposta sulle successioni e donazioni), ed è stata oggetto di modifiche normative nel corso della XIX legislatura in attuazione dei principi contenuti nella legge di delega fiscale.

Con riferimento all'imposta sulle successioni e donazioni, dal Bollettino delle entrate tributarie del MEF-Dipartimento delle finanze risulta che le entrate ad essa riferibili nel periodo gennaio-dicembre 2024 sono state pari a 1.012 milioni di euro (+14 milioni di euro, pari a +1,4 per cento rispetto al medesimo periodo del 2023).

Si segnala, inoltre, che, sempre con riguardo alla suddetta imposta, dal Bollettino delle entrate tributarie del MEF-Dipartimento delle finanze del mese di novembre 2025 emerge che le relative entrate per il periodo gennaio-settembre 2025 ammontano a 773 milioni di euro con un incremento di 73 milioni di euro, pari al10,4%, rispetto al medesimo periodo del 2024.

Gli interventi normativi nella XIX Legislatura

In particolare, nel corso della XIX legislatura, l'imposta di successione e donazione è stata parzialmente riformata dai seguenti provvedimenti legislativi:

decreto legislativo n. 139 del 2024 (Atto Governo 171) che, in attuazione dei princìpi espressi nell'articolo 10 della legge suddetta, all'articolo 1, apporta una complessiva revisione all'imposta di successione e donazione, modificando l'intero Testo Unico sopra menzionato.

In particolare, si segnalano le principali novità introdotte dall'articolo 1 del decreto legislativo n. 139 del 2024:

Per un'analisi di dettaglio delle modifiche introdotte si veda anche il dossier relativo allo schema di decreto legislativo Atto Governo 171 (in particolare la scheda relativa all'articolo 1).

Oggetto dell'imposta

L'imposta si applica ai trasferimenti di beni e diritti per successione a causa di morte, per donazione o a titolo gratuito, compresi i trasferimenti derivanti da trust e da altri vincoli di destinazione. Sono considerati trasferimenti anche la costituzione di diritti reali di godimento, la rinunzia a diritti reali o di credito e la costituzione di rendite o pensioni. L'imposta si applica, altresì, nei casi di immissione nel possesso temporaneo dei beni dell'assente e di dichiarazione di morte presunta, nonché nei casi di donazione presunta di beni immobili e partecipazioni societarie tra coniugi o parenti in linea retta (prevista dall'articolo 26 del testo unico delle disposizioni concernenti l'imposta di registro).

Con riferimento ai trust e agli altri vincoli di destinazione, il nuovo articolo 4-bis del Testo unico (introdotto dal menzionato decreto legislativo n. 139 del 2024) detta una specifica disciplina ai fini dell'applicazione dell'imposta. Nello specifico, i trust e gli altri vincoli di destinazione rilevano, ai fini dell'applicazione dell'imposta sulle successioni e donazioni, ove determinino arricchimenti gratuiti dei beneficiari. L'imposta si applica al momento del trasferimento dei beni e diritti a favore dei beneficiari. Ai fini dell'autoliquidazione dell'imposta, il beneficiario denuncia il trasferimento (ai sensi dell'articolo 19 del decreto del Presidente della Repubblica n. 131 del 1986), il cui termine decorre dal predetto atto di trasferimento. Resta ferma la disciplina prevista per i trust, i vincoli di destinazione e i fondi speciali composti da beni sottoposti a vincolo di destinazione ai sensi della legge n. 112 del 2016 (legge sul c.d. dopo di noi) (per approfondimenti si rinvia al relativo focus). Inoltre, le franchigie e le aliquote dell'imposta si applicano in base al rapporto tra disponente e beneficiario.

Sono escluse dal campo di applicazione dell'imposta gli importi ordinariamente non soggetti a collazione, le donazioni di modico valore, le donazioni rimuneratorie, le donazioni (o altre liberalità) collegate ad atti concernenti il trasferimento o la costituzione di diritti immobiliari ovvero il trasferimento di aziende, qualora per l'atto sia prevista l'applicazione dell'imposta di registro, in misura proporzionale, o dell'IVA, nonché ulteriori ipotesi di trasferimenti espressamente indicate.

Trasferimenti non soggetti a imposta

Non rientrano nel perimetro di applicazione dell'imposta i seguenti trasferimenti:

Da ultimo, con il citato decreto legislativo n. 139 del 2024, è stata differenziata la disciplina degli adempimenti cui è subordinata l'esenzione:

L'esenzione si applica anche ai trasferimenti di azioni e di quote sociali di società residenti in Stati membri dell'Unione europea o appartenenti allo Spazio economico europeo o in Paesi che garantiscono un adeguato scambio di informazioni, alle medesime condizioni previste per i trasferimenti di quote sociali e azioni di soggetti residenti.

Territorialità dell'imposta

L'imposta è dovuta in relazione a tutti i beni e diritti trasferiti, ancorché esistenti all'estero per i soggetti residenti nel territorio dello Stato. Se alla data dell'apertura della successione o a quella della donazione il defunto o il donante non era residente nello Stato, l'imposta è dovuta limitatamente ai beni e ai diritti ivi esistenti.

Per i trust e gli altri vincoli di destinazione, l'imposta è dovuta in relazione a tutti i beni e diritti trasferiti ai beneficiari, qualora il disponente sia residente nello Stato al momento della separazione patrimoniale. In caso di disponente non residente, l'imposta è dovuta limitatamente ai beni e diritti esistenti nel territorio dello Stato trasferiti al beneficiario.

L'accertamento delle liberalità diverse dalle donazioni e da quelle risultanti da atti di donazione effettuati all'estero a favore di residenti può essere effettuato esclusivamente quando l'esistenza delle stesse risulti da dichiarazioni rese dall'interessato nell'ambito di procedimenti diretti all'accertamento di tributi.

Soggetti passivi

I soggetti passivi dell'imposta sono:

Gli eredi sono obbligati solidalmente al pagamento dell'imposta nell'ammontare complessivamente dovuto da loro e dai legatari.

Ai fini dell'imposta, sono considerati parenti in linea retta anche i genitori e i figli nati fuori del matrimonio, i rispettivi ascendenti e discendenti in linea retta, gli adottanti e gli adottati, nonché, ai sensi dell'articolo 1, comma 3, del decreto legislativo n. 139 del 2024, anche gli affilianti e gli affiliati.

Presupposto dell'imposta

Presupposto dell'imposta è:

Base imponibile

La base imponibile su cui calcolare l'imposta di successione per gli eredi è data dal valore netto dell'asse ereditario, costituito dalla differenza tra il valore complessivo, alla data dell'apertura della successione, dei beni e dei diritti che compongono l'attivo ereditario e l'ammontare complessivo delle passività deducibili e degli oneri diversi da quelli indicati nell'articolo 46, comma 3, del Testo unico (che indica gli oneri considerati come legati a favore del beneficiario). Nel caso di più eredi si fa riferimento alle relative quote, mentre per i legatari si ha riguardo al legato di cui sono beneficiari. Il valore dei beni costituenti l'asse ereditario (nonché il valore dei beni oggetto di donazione) è calcolato secondo le disposizioni di cui agli articoli da 14 a 19 del Testo unico, mentre le modalità di calcolo delle passività deducibili, nonché le detrazioni e le riduzioni (la cui disciplina si applica anche alle donazioni ex articolo 56, comma 5) con riferimento alle successioni sono sancite dagli articoli da 20 a 26. Tale valore (sia per le quote ereditarie sia per i legati) è ridotto dell'ammontare di una franchigia pari a 1 milione di euro per coniuge e i parenti in linea retta e 100 mila euro per fratelli e sorelle (un valore più elevato è previsto per beneficiari portatori di grave handicap indipendentemente dal grado di parentela) il cui valore è aggiornato ogni 4 anni per tenere conto dell'indice del costo della vita.

Per quanto riguarda l'applicazione dell'imposta alle donazioni, la base imponibile è costituita dal valore complessivo dei beni e dei diritti al netto degli oneri da cui è gravato il beneficiario (diversi da quelli indicati dall'articolo 58, comma 1) determinato a norma degli articoli da 14 a 19 e dell'articolo 34, commi 3, 4 e 5, del Testo unico. Si applicano le riduzioni previste nell'articolo 25, salvo quanto stabilito nell'articolo 13, commi 3, 4 e 5, e nell'articolo 51, comma 2. E', inoltre, detratta, se alla richiesta di registrazione dell'atto di donazione è allegata la fattura, l'IVA afferente alla cessione. Dall'imposta sulle donazioni si detraggono le imposte pagate all'estero in dipendenza della stessa donazione o liberalità e in relazione ai beni ivi esistenti, fino a concorrenza della parte dell'imposta sulle donazioni proporzionale al valore dei beni stessi, salva l'applicazione di trattati o accordi internazionali. Ai fini della determinazione del valore complessivo dei beni e dei diritti oggetto di donazione, si tiene conto, peraltro, delle donazioni anteriormente fatte dal donante. Il valore delle quote spettanti o dei beni e diritti attribuiti a ciascun donatario è maggiorato, ai soli fini delle franchigie sotto indicate, di un importo pari al valore delle donazioni a lui anteriormente fatte dal donante, comprese quelle presunte ed escluse quelle non soggette a imposta, e quelle registrate gratuitamente o con pagamento dell'imposta in misura fissa.

Aliquota d'imposta

Sono previste varie aliquote a seconda del rapporto sussistente tra de cuius/donante e erede (legatario)/donatario. In particolare:

Alle liberalità indirette e alle liberalità diverse da quelle risultanti da atti di donazione effettuati all'estero a favore di residenti si applica l'aliquota dell'8 per cento, per la parte che eccede la franchigia ove prevista.

L'imposta si applica alle donazioni nella misura fissa prevista per l'imposta di registro per le donazioni di beni culturali vincolati, a condizione che sia presentata all'ufficio competente l'attestazione dell'esistenza del vincolo e l'assolvimento degli obblighi di conservazione e protezione e per le donazioni di ogni altro bene o diritto dichiarato esente dall'imposta a norma di legge ad eccezione dei titoli del debito pubblico e dagli altri titoli di Stato, garantiti dallo Stato o equiparati.

Riduzioni dell'imposta

Sono previste specifiche riduzioni dell'imposta di successione qualora ricorrano i seguenti casi:

Dichiarazione di successione e profili procedurali

Sotto l'aspetto procedurale, la successione deve essere dichiarata entro dodici mesi dalla data di apertura della stessa (la decorrenza del termine varia a seconda dei soggetti obbligati) all'ufficio competente dell'Agenzia delle entrate per via telematica secondo le modalità stabilite con provvedimento del direttore dell'Agenzia delle entrate.

Sono obbligati a presentare la dichiarazione:

La dichiarazione della successione deve essere redatta, a pena di nullità, sul modello approvato con provvedimento del direttore dell'Agenzia delle entrate ed è sottoscritta da almeno uno degli obbligati o da un suo rappresentante negoziale.

Vengono, altresì, disciplinati il contenuto della dichiarazione (articolo 29), i relativi allegati (articolo 30), gli effetti dell'irregolarità o dell'incompletezza della dichiarazione (articolo 32), nonché la dichiarazione integrativa (articolo 28, comma 6).

L'imposta è autoliquidata dai soggetti obbligati al pagamento in base alla dichiarazione di successione ed è nuovamente autoliquidata in caso di successiva presentazione di dichiarazione sostitutiva o integrativa. L'ufficio competente procede al controllo dell'autoliquidazione e, laddove ritenga che la dichiarazione, o la dichiarazione sostitutiva o integrativa, sia incompleta o infedele, provvede con lo stesso atto alla rettifica e alla liquidazione della maggiore imposta, con gli interessi dalla data di notificazione della liquidazione dell'imposta principale nella misura del 4,50 per cento per ogni semestre compiuto. In caso di omissione della dichiarazione della successione, l'ufficio medesimo provvede all'accertamento dell'attivo ereditario e alla liquidazione dell'imposta avvalendosi dei dati e delle notizie comunque raccolti o venuti a sua conoscenza, compresi quelli desunti da dichiarazioni considerate omesse. Oltre all'imposta, sono liquidati, sempre nella misura del 4,50 per cento, gli interessi dalla data di scadenza del termine entro il quale la dichiarazione omessa avrebbe dovuto essere presentata.

Registrazione delle donazioni e applicazione delle disposizioni riguardanti l'imposta di registro